¿Empresa o autónomo? En el vasto campo de la asesoría fiscal, una pregunta que se repite con frecuencia es si para los autónomos resulta conveniente establecer una sociedad como estrategia para potencialmente reducir su carga tributaria. A continuación, desglosamos las diferencias fundamentales a tener en cuenta:

1. Régimen Fiscal: Impuesto de Sociedades vs. IRPF

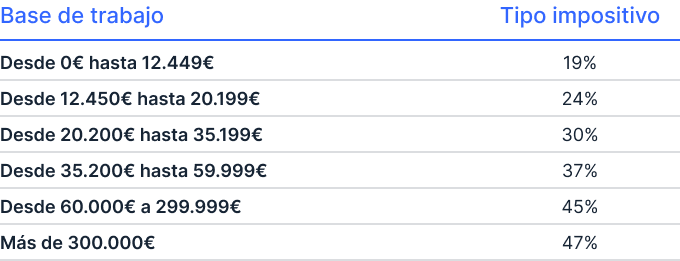

Las sociedades se encuentran sujetas al Impuesto de Sociedades, que representa un 25% de los beneficios anuales obtenidos, siempre que sea beneficio, si son perdidas no tributaremos por ello, esta parte la explicaremos más adelante. En contraste, los autónomos declaran sus ingresos personales y tributan a través del Impuesto sobre la Renta de las Personas Físicas (IRPF), cuya tasa varía en función de su tramo impositivo.

En el caso de los autónomos, es importante saber que deducciones nos podemos aplicar para poder rebajar estos tramos.

2. Responsabilidad Legal y Deudas

En una Sociedad Limitada (SL), la responsabilidad de los socios se limita al capital de la empresa. En el caso de los autónomos, estos asumen una responsabilidad personal e ilimitada por las deudas contraídas, lo que implica la posibilidad de comprometer todos sus activos. Cabe destacar una excepción que son los autónomos societarios, estos son los autónomos que lo son por ser socios de una sociedad, en este caso su responsabilidad quedará limitada al de la sociedad y no al personal.

También hay situaciones en las que las sociedades pueden perder su limite de responsabilidad como puede ser el caso del «desequilibrio patrimonial», pero esto es un tema un poco más complejo que trataremos en otro post

3. Tratamiento de los Resultados Económicos

Las pérdidas registradas en una sociedad generan créditos fiscales que pueden aplicarse a futuros beneficios, esto quiere decir, las perdidas que tengamos en un ejercicios se restarán de los beneficios que tengamos en el siguiente. En el contexto de resultados positivos que no se distribuyen entre los socios, no se encuentra sujeta a tributación, por lo que no tributaremos como persona física si no repartimos dividendos

Las sociedades tienen varias deducciones que pueden aplicarse en el caso de tener resultados positivos para poder reducir el impuesto de sociedades como pueden ser las reservas de capitalización, las reservas de nivelación o las deducciones por I+D entre otras.

Los autónomos seguirán sujetos al IRPF, si tienen perdidas será beneficioso en su declaración de la renta pero si tienen beneficio no tiene ningún método de deducirlo y tendrán que tributar por ello.

4. Impuesto sobre el Valor Añadido (IVA): Normativas Similares

Tanto las sociedades como los autónomos tienen la capacidad de deducir el Impuesto sobre el Valor Añadido (IVA) relacionado con su actividad económica. Ambos actúan como intermediarios para la recaudación del IVA, lo que añade un elemento común a esta comparación.

Es importante destacar que como socios de una empresa al repartir dividendos tributaremos por esos resultados en el IRPF, por lo que si un autónomo monta una sociedad acabará pagando el tramo correspondiente de IRPF, la finalidad de constituir una sociedad es la de aunar capital para el desarrollo de una actividad.

En Resumen: Antes de tomar cualquier decisión, es esencial contar con el respaldo de asesoramiento profesional especializado en materia fiscal. Estamos aquí precisamente para ofrecer nuestra experiencia y ayudarte a tomar decisiones informadas que se ajusten a tus necesidades y objetivos financieros. ¡No dudes en dejar tus preguntas en la sección de comentarios!

Os dejamos nuestro perfil de LinkedIn donde podréis ver más post similares a este: Link

Siempre recordamos la importancia de buscar la consulta de un experto antes de tomar decisiones relacionadas con el ámbito fiscal y financiero.